27 de junio de 2025.- La Comisión para el Mercado Financiero (CMF) publica el Informe de Desempeño del Sistema Bancario y de Cooperativas a mayo de 2025, en el cual se presentan cifras sobre la actividad, el riesgo y los resultados de los bancos y cooperativas supervisadas. Las cifras destacadas se presentan a continuación, mientras que el informe completo puede ser consultado en el siguiente enlace.

| Resultados de la industria bancaria |

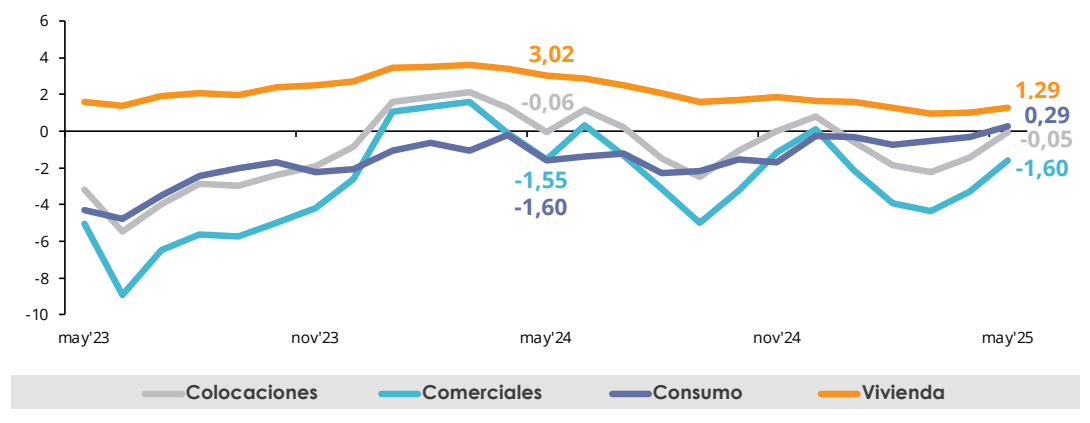

Al cierre de mayo las colocaciones en el sistema bancario mantienen un bajo dinamismo, contrayéndose 0,05% real en doce meses. Dicha trayectoria está asociada principalmente a la evolución de la cartera comercial. Por otro lado, y tras casi 2 años y medio, las colocaciones de consumo registran un crecimiento. Vivienda en tanto, presenta un incremento leve, pero superior al de abril.

Colocaciones, total y por tipo de cartera, Bancos

(variación real anual, porcentaje)

En el caso de los indicadores de riesgo de crédito, solo se observa un descenso en el indicador de provisiones de consumo, el resto crece o mantiene el nivel exhibido en abril. Respecto de doce meses atrás, se observa un comportamiento dispar: crecen todos los indicadores en vivienda, en tanto predominan los descensos en comercial y consumo.

Acerca de la cobertura de provisiones, esta se reduce en el mes, pero se incrementa en comparación al año anterior.

El crecimiento de las utilidades acumuladas se debe, principalmente, a menores impuestos y gastos operacionales, los que compensan las caídas registradas en el margen de intereses y reajustes y del resultado financiero neto. Los mejores resultados impactan en los indicadores de rentabilidad, respecto del año anterior, el ROAA crece hasta un 1,35% y el ROAE hasta un 15,74%.

| Colocaciones |

|---|

|

USD $ 288.151 millones -0,05% Variación real anual |

| Indicadores de riesgo |

|---|

|

Provisiones |

|

2,55% |

|

Mora de 90 días o más |

|

2,29% |

| Utilidades |

|---|

|

USD $ 509 millones 9,99% Variación real anual |

| Resultados de las cooperativas |

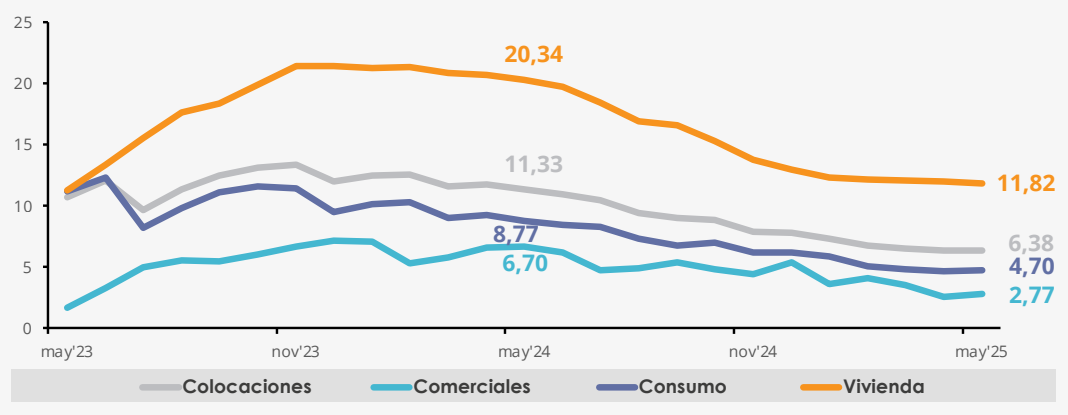

En el caso de las cooperativas, las colocaciones presentan un leve repunte, superando la tasa anotada en abril, pero por debajo de lo registrado doce meses atrás. Lo anterior se debe a la trayectoria de consumo, cartera cuya participación alcanza el 69,61% del total de colocaciones y que, al cierre de mayo, crece un 4,70% real en doce meses.

Colocaciones, total y por tipo de cartera, Cooperativas

(variación real anual, porcentaje)

Se observa un incremento en los indicadores de riesgo de crédito respecto de abril, a excepción del índice de cartera deteriorada que cae.

Extendiendo el análisis a las carteras, se advierte que en consumo crecen todos los indicadores, contrario a lo que ocurre en comercial y vivienda, con excepción del indicador de morosidad de 90 días o más de vivienda, que también crece.

La mayor utilidad acumulada registrada en mayo se debe, principalmente, a un mayor margen de intereses. Por otro lado, en igual periodo se observan mayores gastos de apoyo.

El incremento de las utilidades se traduce en un incremento en los indicadores de rentabilidad. En efecto, respecto de doce meses atrás, el ROAA crece a un 2,97%, mientras que el ROAE a un 14,08%.

| Colocaciones |

|---|

|

US $ 3.526 millones 6,38% Variación real anual |

| Indicadores de riesgo |

|---|

|

Provisiones |

|

4,00% |

|

Mora de 90 días o más |

|

2,33% |

| Utilidades |

|---|

|

USD $ 10 millones 46,20% Variación real anual |